仮想通貨に投資をしている人にとって2017年は大きな一年でした。2017年の初めごろビットコインは10万円、イーサリアムは1000円、リップルは0.7円くらいでした。それが今はどうでしょう?どの通貨も大きく値上がりしていますね。

今年の仮想通貨相場はFXで大きな取引をせず、通貨の中身を調べて胡散臭い草コインを掴まず、有望どころを下で拾えば大儲けできた相場でした。

これで儲けた人もかなり多いと思いますが、儲けた分の税金はちゃんと税務署に支払わなければいけません。今日は仮想通貨の税制について国税庁の見解が発表されたので、それをまとめていきたいと思います。

仮想通貨の税金は?国税庁がタックスアンサーを公開

国税庁の仮想通貨に対するタックスアンサーは2017年9月6日い国税庁のホームページに公開されましたが、いろいろ不明瞭な点が多かったですが、今回は前回不明瞭だった点もかなり詳しく回答されているので見ていきましょう。

→https://www.nta.go.jp/shiraberu/zeiho-kaishaku/joho-zeikaishaku/shotoku/shinkoku/171127/01.pdf

仮想通貨取引で利益が出た場合の税金はどうなる?

結論から行くと、「仮想通貨取引で得られた全ての利益は原則として、雑所得に区分され納税の義務が生じます。」そして、仮想通貨で上げた利益に対する税金は含み益の段階では発生せず、仮想通貨を日本円や他の仮想通貨に変えて利益確定した段階で発生します。つまり

ビットコイン(アルトコイン)⇒物・サービス

ビットコイン(アルトコイン)⇒日本円

ビットコイン⇒アルトコイン

これらすべての取引において得られた利益に対して税金が課税されます。ビットコインを始めとする仮想通貨は、一部界隈で物品の購入等に使用できますが、このビットコインを使用した場合は使用した段階で利確したとみなされ税金が生じ、所得税の課税対象となります。

ビットコイン利確すると税金高いから、買い物して消費してしまえば、税金かからないんじゃないかという発想で買い物する人がいるかもしれないけど、その場合も「ビットコインは、物品の購入等に使用できるものですが、このビットコインを使用することで生じた利益は、所得税の課税対象となります」。 pic.twitter.com/Ju4A6SOFFp

— chary (@chabuo11) 2017年12月8日

基本的に仮想通貨の売買・マイニングなどで20万円以上の利益を上げた人はサラリーマンであろうと税務署に確定申告を行う必要があります。

仮想通貨FXでの利益はどうなる!?

仮想通貨FXの売買で得た利益も現物の売買と同じように、総合課税の雑所得(事業所得等に該当する場合を除く)として確定申告が必要になります。

証券会社で取り扱っている普通のFXはFXの利益だけで納税額を計算する分離課税ですが、仮想通貨FXの場合は総合課税となるので給与所得や現物売買によって得た利益と合算して納税額を計算することになります。

海外の仮想通貨取引所での取引やマイニングはどうなる?

海外の仮想通貨取引所での取引に関しても利益が発生した場合も国内の取引所と同じように雑所得に加算され、税金を支払う必要があります。またマイニングの場合も同じような扱いで、マイニングに使った機器は経費として計上でき、マイニングしたコインはその日の価格×枚数が収入になります。

ちなみに税務調査された場合は、使用している国内と海外の取引所の取引履歴と入出金履歴を纏めて提出する必要があります。海外の取引なんてばれないだろうとタカをくくって取引履歴や入出金履歴が出さない場合は、国内取引所などからの送金トランザクションで利益確定、受金は0円仕入れで計算して来るらしいです。トランザクション先が自分でないことを証明できないのを逆手にとって来るので気をつけてください。

平均取得単価に注意すべし

仮想通貨に売買に関して発生する税金は、各コインごとの平均取得単価と売却時の単価との比較で決定されます。

ガチホ銘柄ある人は平均取得単価について勉強した方がいいぞ。

1円のときに100万単位買った

100円のときに同じ銘柄を1万単位買い増した

90円のときに買い増した1万単位を売却(損切のつもり)

10万の損かと思いきや買い増した分の取得単価は約1.98円だから約98万の利益になっちまう。

— moyashi (@hitoriblog) 2018年2月10日

つまり、平均取得単価を意識していないと自分では益出ししたつもりはなくても知らず知らずのうちに利益確定していることになってしまいますので、注意してください。

やりようによっては事業所得にもできる

このビットコインをはじめとする仮想通貨を使用したり売買することにより生じる損益(邦貨又は外貨との相対的な関係により認識される損益)は上述したように原則として、雑所得に区分されます。

すでにブログや会社などを運営していて個人事業主である場合は仮想通貨取引による利益を事業所得して計上することも可能ですが、会社に務めていて副業として仮想通貨取引をしている場合は雑所得扱いということになります。

雑所得とは何か?

基本的に日本の税制における所得の区分は10種類あり、雑所得はその1つです。基本的に雑所得には、株式、FX、仮想通貨の売買利益のほかに、アフィリエイト報酬や、転売による利益などが該当します。

上述したように、雑所得は1年間で20万円までなら納税の義務は生じませんが、20万円を超えた分については、翌年の2月から3月あたりにかけて税務署に確定申告をしなければなりません。

※ふるさと納税などのために確定申告をした場合は利益が20万円以下でも税金が課税されます。

雑所得は損益通算して計上

仮想通貨売買で得た利益はすべて雑所得の中で通算することができるので、損失と利益をプラスマイナスした上で税金を計算することができます。

しかし、分離課税なのでその他の9の所得区分とのプラスマイナスはできません。(一応個人事業主として事業所得で計上すれば、10ある所得区分と損益を通算することができます。)

結局どれくらい税金がかかるの?

日本の税制は基本的に累進課税で利益が増えるごとの税率が上がり、支払う税金がどんどん増える仕組みになっています。

納める税金は総合課税なので、仮想通貨の利益とその他給与所得などの総合所得から計算した利益の合計から払わなければならない税金の額を概算で求めることが出来ます。

ちなみに私たちが支払う税金は、大きく3種類あり、まずは所得税と住民税です。加えて、ここに月ごとに支払う国民健康保険料が加わります。

仮想通貨で利益がでて税金を支払わなければならないという人はとりあえずこの3種類の税金があるということをまず覚えておいてください。

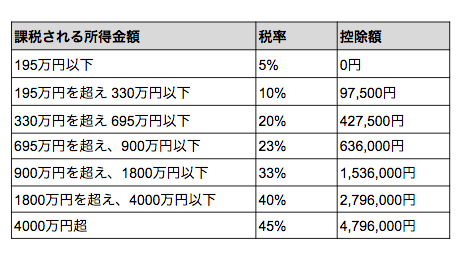

ちなみに所得税の税率はこんな感じです。

経営hackerより引用

この所得税に住民税を合算したものが、私たちの納めることとなる納税額になります。よく仮想通貨の利益は半分が税金で持ってかれるといいますが、あくまで仮想通貨によって得た利益は雑所得なので、累進課税制度によって得た利益が高額になるにつれて税率が上がり、その最高が55%(所得税45%+住民税10%)というだけです。

上の表を見ればわかりますが、別に数百万円程度の利益ならば10~20%くらいなので、株式ともそう大差ありません。

「仮想通貨の利益は、半分税金でなくなるよね?」

と毎日聞かれる仮想通貨利益の税率=55%が一人歩きしすぎ…w

仮想通貨の税率は別に特別じゃない

雑所得になって普通に課税されるだけ

仮想通貨の利益含め所得金額が4,000万円を超えた部分だけが、所得税と住民税で55%課税。半分も納税にならないよ— 大河内薫@㈱ArtBiz代表/税理士/仮想通貨/VALU/アフィリ/ANAマイル狂/KL半移住希望 (@k_art_u) 2017年12月18日

私はブログも運営していて、今までは自分で所得計算とかしていましたが、仮想通貨に関しては利益の細かい点についてまだ完全に把握していないので、税理士紹介エージェントというところで税理士さんを紹介してもらうことにしました。

特に仮想通貨は仮想通貨長者も多く誕生し、国税も目を光らせているみたいなので、こちらにスキがあると追徴課税される可能性もありそうですし、事前に税務の専門家を付けて申告に不備がないか見てもらうことに私は決めました。

ですが、税務調査をされました。その時の記録が↓。税務署が仮想通貨関係の所得でどの辺りを調べたいのかなどが分かるかと思います。

まとめ

国税庁は2017年9月、「ビットコインを使用することにより利益が生じた場合の課税関係」として、原則として、雑所得に区分されます。(所法27、35、36)と掲示しました。つまり円に換算した時、またはビットコインを直接使用して物品等を購入したり、新たに仮想通貨を買い直したりした場合に雑所得扱いとなります。なので仮想通貨取引での利益に発生する税金は以下のような特徴があります。

(1)他の所得と損益通算不可

(2)損失を繰越控除できない

(3)累進税率が適用される

いくらビットコイン取引で赤字が出たとしても、他の所得区分から差し引くことはできません。※ただし年金や副業などの他の雑所得とは合算できます。

一応こんな感じですが雑所得?総合課税?って人はとにかく取引せずにホールドしておきましょう。税金についてよくわからない人はHODLの一択です。

課税対象となる条件は以下のパターンなので、購入してHODLしておくだけの人は税金の問題を来年以降に先送りできます。

①暗号通貨を法定通貨に替えたとき

②暗号通貨でモノを購入したとき

③暗号通貨同士をトレードしたとき

そして、仮想通貨取引で得られた全ての利益は原則として、雑所得に区分され、税金を納める義務が生じます。(逆にいうと含み益段階ではまだ課税されません。)

また、仮想通貨FXなどで沢山儲けたという人は税金を計算して税金用支払い用の日本円は分けておいて、それには絶対手を付けないようにしましょう。2017年の仮想通貨バブルでは12月に最高値を付け、そこで利確&再インして2018年1月のバブル崩壊で数百万や数千万の税金を支払えなくなった人がたくさん出たので本当に気を付けてください。

ちなみに仮想通貨取引で発生する税金の計算は、専用のアプリがいくつかありますが、その中でも個人的にはクリプタクトというのがとても便利だったので紹介しておきます。

そして利益と税金を国税庁に報告する確定申告は毎年1月から12月の利益を3月15日までに税務署で行う必要があります。特に仮想通貨は国税庁側からしてもホットな分野なのでかなり監視の目が光っていると思うので、やましいことがない限り素直に払っておきましょう。(最悪海外移住するなどいろいろありますが・・・)

税金の申告漏れは、5年にさかのぼって追徴課税されます。また、金額が大きい時は悪質な脱税とみなされ、過去7年にさかのぼって責任を追及されることになり税制に詳しいらしい某OLさんによると↓みたいな感じです。

-申告漏れ54万~→手紙が送られてくる

申告漏れ373万~→税務職員が来訪してくる

-申告漏れ877万~→税務職員が大勢やってくる

申告漏れ7600万~→脱税犯として刑事告訴される

まあ今のところの国税庁の見解ではこんな感じですが、噂によると仮想通貨関連の法整備は10月に施行された仮想通貨法では不十分で、改正している動きもあるそうなので初期のFXみたいに今後税制が変わる可能性もあります。

国税庁が出した税金の案内で仮想通貨トレードにやる気なくした人多そうだね。最大55%の税金が通貨同士の取引時にも発生するとか辛すぎるでしょ。計算も面倒くさすぎる。

— Sawa Azumi (@SawaAzumi) 2017年12月2日

今の税制では、仮想通貨で決済するたびに、そのコインを何円で入手したかいちいちチェックしないといけないことになるので非現実的で馬鹿げてるとしか言いようがありません。

また現在仮想通貨には株式と違って特定口座とかがないのに加えて取引所も取引履歴をCSVで出力してくれないところが多々あるのでかなりめんどくさそうです。

ですが、これらの税金はあくまで利益確定した場合に発生するので、逆に考えると利確しなければどうということはありません。個人的には仮想通貨は細かいトレードをせずに年単位で伸びると思ったものをがっつりホールドしておくのがいいと思います。

今の税制ならばリップルが投資先としてオススメ

やっぱり、 余剰資金で始めて、利確せずに含み益たんまり →分離課税を待つ。 これが一番スマートです。そうなると数年単位でホールドしておいてもほぼ100%価値が残り続けるであろう仮想通貨をホールドしておくのが大切となります。

リップルは価格自体はここ最近の仮想通貨バブルの上昇に上手いこと乗れておらず5月に50円まで上げてから低迷していますが、長期でみればほぼ間違いなく上がる仮想通貨です。

XRPの現在の価格のみに注目されて

リップル社の取り組みや計画、

他の通貨には無い行動力

そして未来のリップル社のビジョンに注目されないのが悲しい、、、

(´;ω;`)ブワッ!— ビケルマン@BKF48 補欠 (@BK_Black_white) 2017年12月3日

リップル(XRP)は既に国際送金にも使われる兆しが見えており、2018年に本格的に送金に使われ始めた場合その価値はうなぎのぼりでしょうし、上で上げた仮想通貨の中でも一番気楽にホールドできるのでオススメです。(国内でXRPはコインチェックとbitbankで簡単に購入することができます)

ビットコインは現在価格自体は上向きですが、性能面などでいろいろと問題を抱えており、数年後もこの価格が続いているかは私の見解としては非常に微妙なところなので、ビットコインを年単位でホールドしている方は注意してください。

コメント