増税はとんでもない悪手

第二次安倍政権下で再び増税の話が持ち上がっていますが、増税は国家財政を立て直す方策として愚策中の愚策であると言わざるを得ないでしょう。

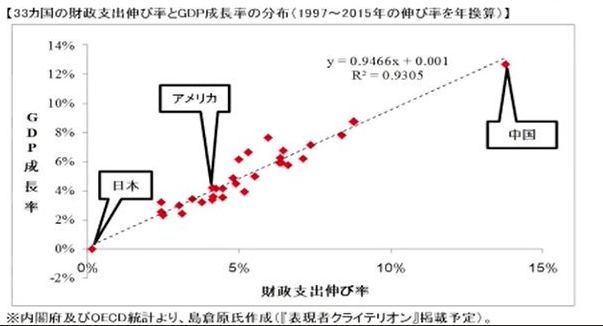

そもそも日本のGDPがここ20年間伸び悩み、デフレに陥っているのは「成熟社会になったからだ!」とか、「少子高齢化社会だからだ!」とかではなく、政府支出が増えていないからです。

↓の画像を見れば分かると思いますが、21世紀以降国家の経済はインフレ率に注視しながら、政府支出を増やした国の勝ちになっています。

つまり、国家財政がピンチだから消費税を引き上げて歳入を増やし、緊縮財政で歳出を減らすというのは愚の骨頂なわけです。ここでこそ政府支出を増やし、経済を刺激することで再びインフレの路線に戻すというアベノミクスの政策内容は正解だったと思います。しかし、もうすでに手遅れかつ増税で全て終わりました。

これから日本が本気で財政の黒字化に取り組むのであれば財政法4条(赤字国債発行禁止)、5条(日銀の国他の先進国は最低4倍。債引き受け禁止)を改めることですが、恐らくこれはもうできません。実行した瞬間に国家財政は破綻してしまいます。

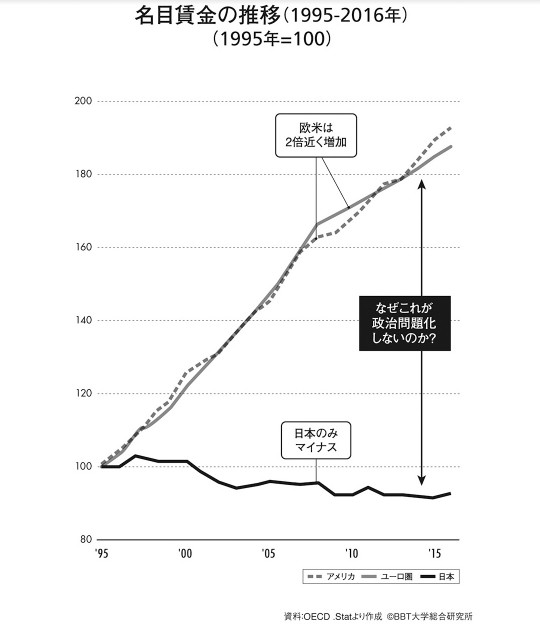

財政赤字の原因は日本経済自体がIT分野などに力を入れなかったことも遠因にあると思われます。この30年間で他の先進国ではGDPは2倍近く上昇していますし、日本も社会主義体制を改めれば2倍にはなったはずです。

大前研一 世界の潮流2018〜19 ―日本と世界の経済・政治・産業

名目GDPが2倍になれば基本的に税収も2倍になります。そうすれば30年間で2倍になった歳出も賄えるので、こんな財政赤字にはならなかったでしょう。

財政破綻の危険性

日本の財政においてよく言われるのは高橋洋一氏の理論(統合政府論)で、日銀と政府のBSを合算すれば、BSは黒字であり、日本国債は日銀が引き受けているのでデフォルトの危険性はないという論調です。ですが、本当にそうでしょうか?

高橋氏は財政破綻の確率をバランスシート(しかも簿価会計)で判断していますが、このB/Sの中には国有地や米国債など簡単に手放せないor実質売却できない資産も含まれており、B/Sが黒字だから日本の財政は大丈夫というのは詭弁にしか思えません。

自分は株式投資をしている中で、サハダイヤなどなど色々な上場廃止企業を見てきましたが、基本的に企業の倒産のほとんどは「資金繰り倒産」です。つまり、日銀が国債を買ってくれなければ政府がいくら資産を持っていようが明日破綻してしまいます。

ですが、恐らく日本の場合は中央銀行である日銀が円を刷っていますし、日銀は実質政府と一体化しており、政府は日銀に無限に円を刷らせることができるため、ギリシャのように財政破綻は起こらないでしょう。

ギリシャが財政破綻したのは、ギリシャの基軸通貨がユーロだったからです。というのもユーロはヨーロッパ中央銀行(ECB)しか刷れませんからギリシャ中央銀行はギリシャ政府が大幅な財政赤字に陥ったとしても助けられません。

つまり、国債を買って新しく刷ったユーロを渡すことができないのです。だからギリシャはあんな事態に陥ったのです。ですが、日本の場合は中央銀行である日銀が紙幣を刷ることができるので、現在の日本国債はクルーグマンの格付けではAAAです。

まあ格付けが良いから大丈夫というわけでもなく、このクルーグマンの格付けはあくまで国家財政の倒産確率にすぎません。日本国は無限に円を刷れるので倒産しないと思いますので国債格付けはAAAです。

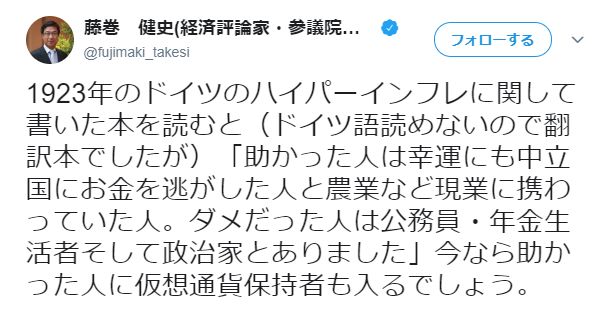

ですが国の債権債務と国民の債権債務を混同してはいけません。たしかに無限に円をすれば国の借金は返済できます。しかしそれは同時に国民の持つ円の価値を大きく棄損させるハイパーインフレに繋がります。つまり実質的には政府が国民の財産を大増税を掛け没収することを意味するのです。

確かにこれで日本の財政は再建されます。しかし国民はハイパーインフレによって財産をすべて持っていかれる=Hインフレで苦しむのです。そういう事態が許されるのでしょうか?

日本でもハイパーインフレが起こりうる

皆さんはおそらく銀行と国は100%安全で、ギリシャのように預金封鎖など絶対に起こらないし、ハイパーインフレで自分の円資産が紙切れになることなんてありえない。与太話だと思うかもしれません。

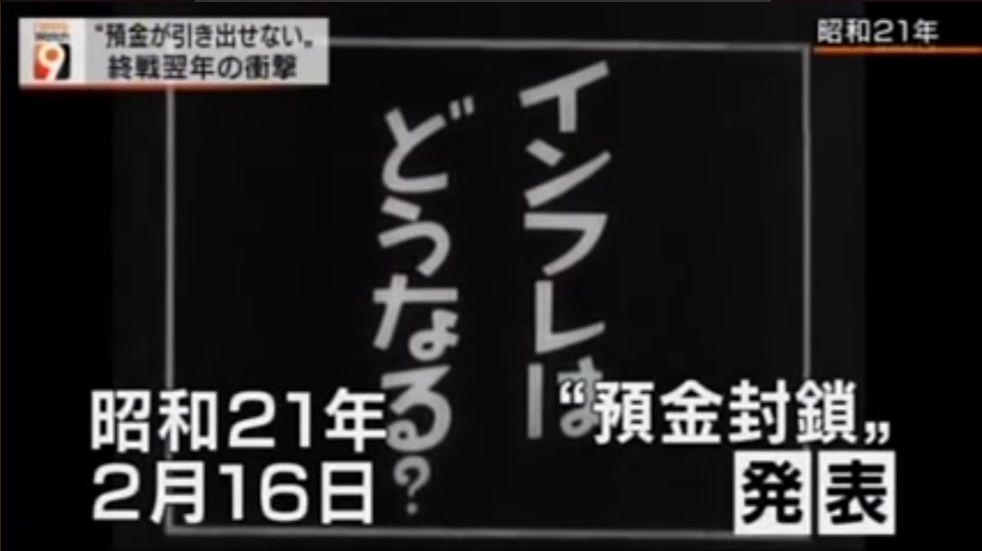

しかし、日本の歴史を振り返ると戦前は鈴木商店→台湾銀行の破綻や、敗戦直後は太平洋戦争の軍備のために発行した戦時国債は戦後ハイパーインフレにより紙切れ同然になりましたし、銀行は預金封鎖をおこなっています。

これらの大銀行の倒産・預金封鎖が起こったのは、ほんの70~80年前の話です。今は当たり前の日本の銀行や国債の安全神話の歴史は実はたった40~50年のものです。これのどこが安全と言えるのでしょうか?

伝統的金融政策をとっていれば急激なインフレがもし起こったとしても防止することは可能でしたが、現在日本は異次元金融緩和政策をとっていることでその予防壁が実質的に消失しており危険な状態にあるといえます。

刷ったお金を世界中の人(日本国民)が信じられなくなればその通貨に固着できません。新しい中央銀行と新しい紙幣が必要になります。例えば戦後ドイツの中央銀行は賠償金支払いのための、異次元緩和のせいでマルク紙幣をいくらでも刷れるのにも関わらずつぶれました。そして新しいブンデスバンクとブンデスマルクが生まれました。

戦後まもなくの預金封鎖

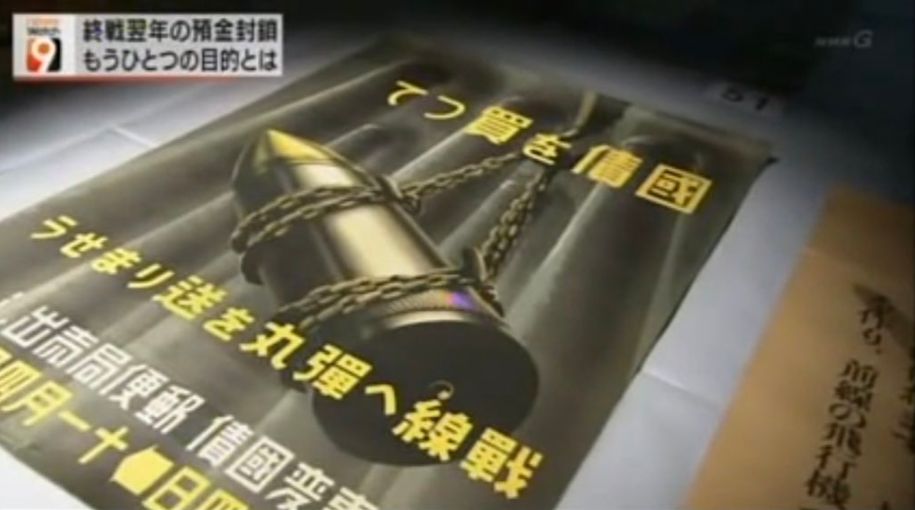

戦後日本でおきたハイパーインフレと預金封鎖の原因は太平洋戦争のための戦費調達のために発行した大量の赤字国債が返済できなかったことです。ちなみに太平洋戦争敗戦後に預金封鎖を行った時も国による大本営発表では、日本の国会財政は安全だとアナウンスしていました。↓

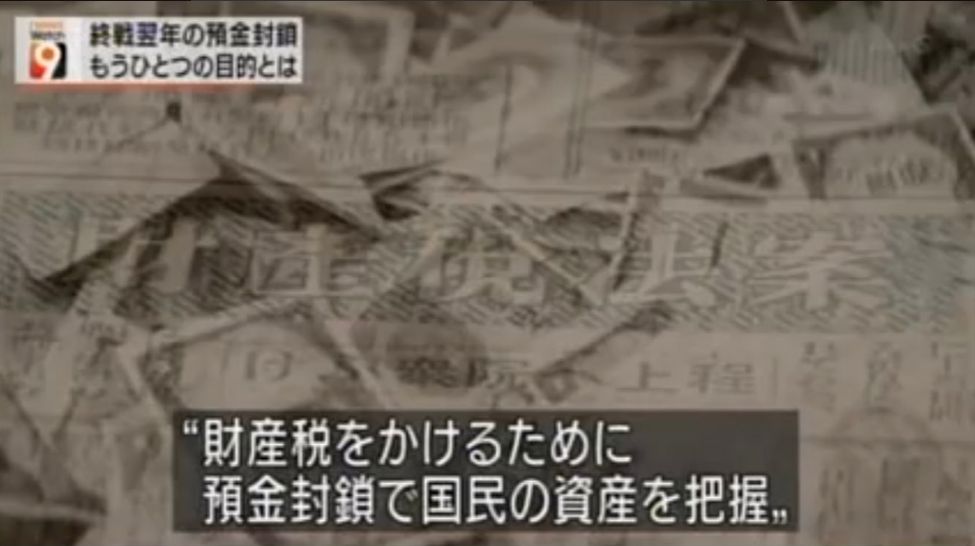

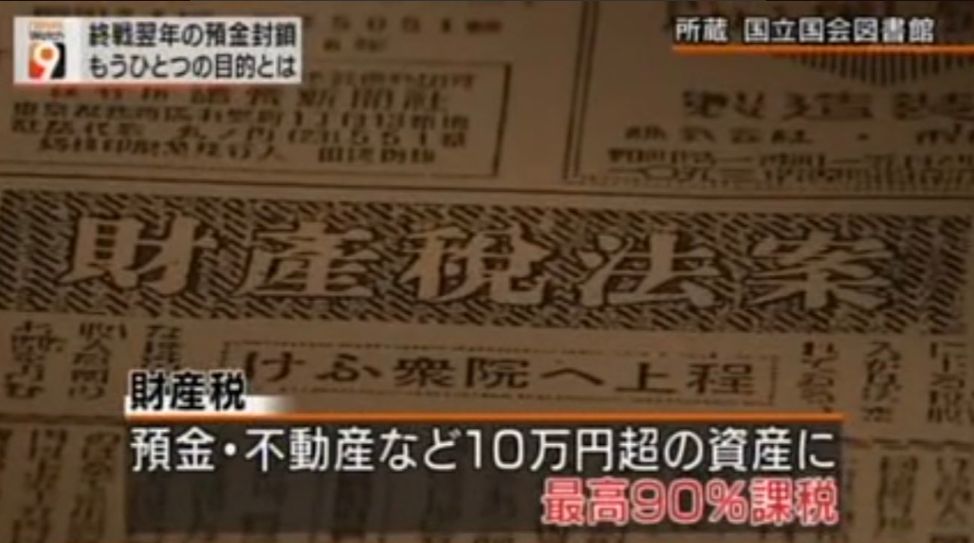

「終戦から3か月足らずの1945年11月5日政府は『国債を大量に償却し、莫大な国家の重荷を整理する』方針を発表。財産税、預金封鎖、新円切り替えと矢継ぎ早に国民資産の没収に乗り出す。超インフレで国際は紙切れ同然に。「政府は国民生活を犠牲に、 巨額の借金を踏み倒した」「(大政翼賛会は)財政破綻はしないから心配無用、とも説いた。いわく、国債は借金だが国民が貸し手でもある。わが国産業は著しく発達しており経済は揺らがない。国民に損害を及ぼすことは絶対ない――現代の財政拡張論者たちの主張と見まちがうほどだ」

引用元:朝日新聞一面

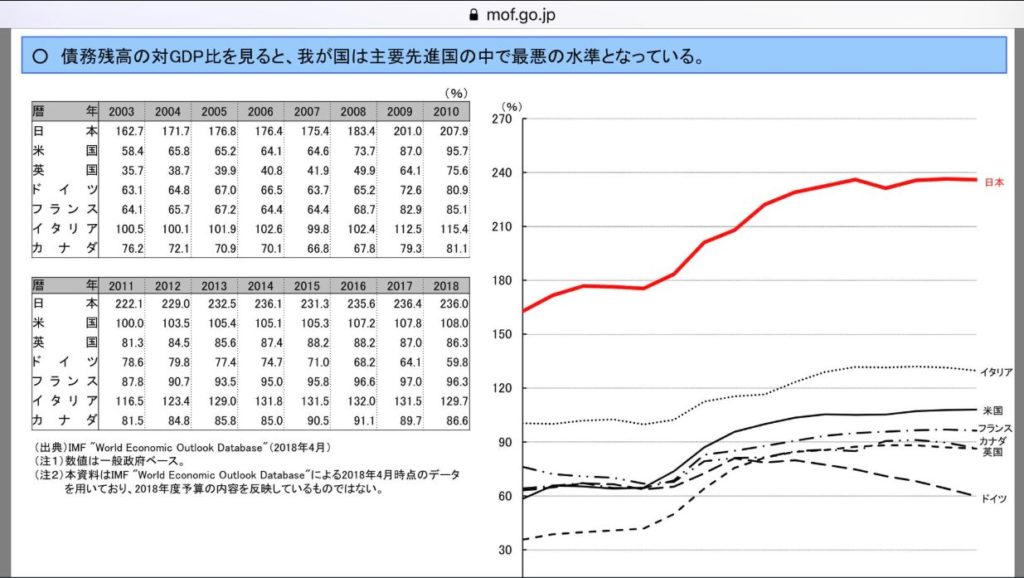

そして、太平洋戦争末期に「国債を買って、戦地に弾丸を打ち込もう」と国債を大量発行した際の政府債務残高は対名目GNP比204%。この後、ハイパーインフレが起き、預金封鎖が行われました。現在も日本の赤字国債の額はGDP比の200%を超えているにも関わらず、危機感はあまりありません。

現在の日本の財政赤字対GDP比は236%で世界最悪です。2番目はギリシャで179%ですが、ギリシゃは「GDP比の基礎的財政収支(PB)が2018年は約2.9%の”黒字”になる見通し」です。対して日本はPB黒字化達成目標を25年に先延ばし。日銀が足りないお金を刷ってその場しのぎをしているだけです。

日銀のBS(バランスシート)は536兆円と日本の年間GDPを超える額に達しており、異次元金融緩和によるその場しのぎもすでに限界を迎えつつあるのではないかなと考えています。

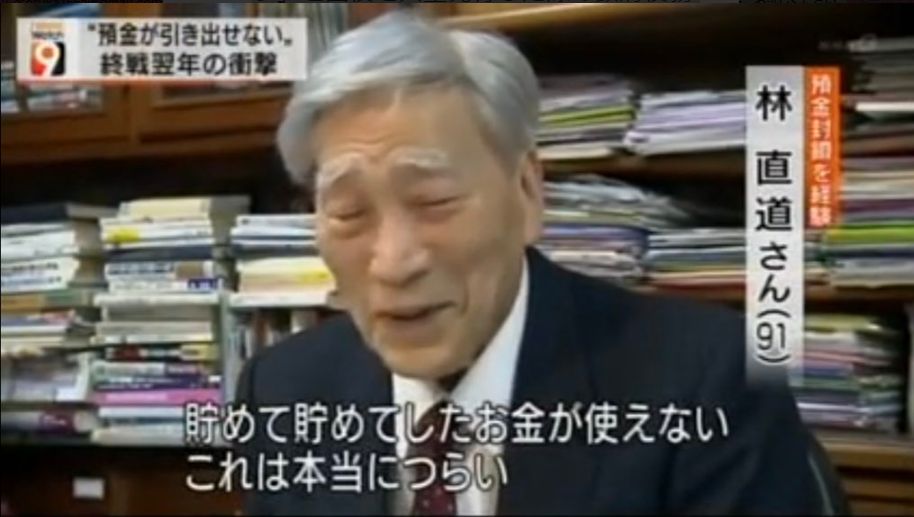

「貯めて、貯めてしたお金が使えない。これが本当につらい。」これは沁みる言葉です。そして、日本の過去預金封鎖はインフレを抑える目的だけではなく、財産税という名目で国が返せなくなった借金を国民にも負担させるため、資産を把握する思惑もありました。結局国の失政のツケを払わされるのは国民なのです。

少なくともこの終戦間際に起こった預金封鎖のようなパニックが自分が生きている間に少なくとも1回はあると自分は考えています。

日本人の大好きな貯蓄ですが、今の日本人がどうして貯金大好きになったのか・・・その背景を知らない人は結構多いと思います。実は昭和に頃は貯金は美徳という文化はなく、貯蓄は美徳と言われたのは太平洋戦争が始まる頃あたりからです。

日中戦争から太平洋戦争に突入し、軍事費の拡大で資金繰りが苦しくなっていた国は「欲しがりません勝つまでは」というプロパガンダのもと、一円でも多くのお金を銀行に預けさせ、戦争資金へ運用したのです。そして、その結果預けたお金は終戦からまもなく紙くずとなったのです。

この辺りの話はホリエモンが書いた 「すべての教育は「洗脳」である 21世紀の脱・学校論 (光文社新書) 」という本に書かれています。

ただ今回の場合は私有財産権が確立しているので、預金封鎖より日銀の破綻→新中央銀行創設でハイパーインフレを解消すると思っています。いわば徳政令(=棄捐令)ような感じになるでしょう。

日銀の破綻は国家の破綻ではありません。日銀と政府は実態はともかく建前上は別組織です。日銀が潰れても中央銀行は社会のインフラとして不可欠ですから当然新しい中央銀行は出来ます。第一次大戦後、ドイツでライヒスバンクが潰れブンデスバンクが出来たのと同じです。ただ元のマルク紙幣は紙くずになりました。

何度も言うように日銀が倒産しても日本列島が沈没するわけではありません。新しい中央銀行ができ、日銀と古い円紙幣の価値がなくなるだけです。ただ何も準備していない人は地獄を見るだけです。

今の日本の赤字国債の状況

さて現代に話を戻すと今、国債を売っているのは政府で、買っているのは日銀です。当たり前ですが政府にお金がないと借金の返済はできません。今は日銀が国債を買って政府に新券を渡しているのです。本来これは財政法4条により不可能でしたが、特例国債ということで無尽蔵に発行されています。

そして現在日銀は実質的な自己ファイナンスで国債を買い入れており、それに乗じて民間金融機関は昔買った国債をどんどん国債に売って保有量を減らしてします。かつて最大の国債保有者だったゆうちょ銀行も2007年に205兆円も保有していた国債を2017年では62兆円まで減らしています。

この流れからしても大手金融機関ももはや日本国債を安全資産と見なしていません。被害を最小限に抑えようと徐々に手を引こうとしています。ですが、銀行の窓口では5・10年物の長期国債を購入させようとしているのですからホントいつの時代でも貧乏くじを引かされるのは庶民なんだとしみじみと感じます。

日銀が新しく紙幣を発行し国債を引き受けて紙幣が毎日、天から雨のように降ってくると、そんな紙幣だれも見向きをしなくなります。現在ハイパーインフレが起きないのはおそらく日本円を発行している政府の信用がまだ揺らいでいないからです。

基本的に信用貨幣制度というのは国家がその紙幣の価値を保証しているわけです。もちろんその信頼があるうちは何も問題ありませんが、いったんそれが揺らぐとジンバブエみたいに大パニックがおきる可能性があります。紙幣を刷り続ければ1円あたりの円の価値は下がります。個人的に予想しているハイパーインフレのシナリオは

異次元緩和継続ーー>お金が天から降ってきてお金の価値暴落ーー>ハイパーインフレまたは 異次元緩和中止ー>金利暴騰ー>超高金利では国債発行不能(または国債入札未達)ー>財政破綻 または日銀短期金利引き上げーー>日銀債務超過ー>日銀&円の価値暴落ーー>ハイパーインフレ発生

だと思います。まあ市場原理で超円安で経済はいずれは回復するでしょう。ですがそれまでは地獄です。現時点でこのシナリオを真剣に懸念する人はおそらくあまりいないでしょうが、個人的には日本がハイパーインフレに陥るまでそれほどの時間的余裕はないと思っています。

恐らくこのペースで赤字国債と社会保障費が増え続けると、消費税が20%になるまで日銀が政府の資金繰りを賄い続けられず、世の中紙幣だらけになり、どこかのタイミングで紙切れに価値が付いている信用社会経済の魔法が解けることになると思います。

日銀がいつまでも日本国債を買い続ければ、いずれ経済原理からハイパーインフレが起こりますし買いを辞めればその場で財政破綻しますし、この国はほぼ詰みです。

今の日本は借金がいっぱいあるんだから、日銀で日本円を一杯刷って返済すればいいじゃないという小学生並みのことを平然と行っているのが現実であり、こんな円だけで自分の資産を保有しているのは非常に危険としか自分には思えません。

現状長期国債の金利が低いから日本は大丈夫だ!と言っている人がSNSで見受けられますが、それは日銀が購入する自己ファイナンスを行って長期金利を無理やり抑えているいるからにすぎません。

実際、ゴールドマンサックスは、日銀の国債購入がなかった場合の日本の国債の長期金利(30年債他の指標から推計のシャドーレート)は2.1%程度だとしています。(参照:https://www.bloomberg.co.jp/news/articles/2018-09-10/PEOCVB6TTDS001)

加えて黒田総裁自身も、「金利1%上昇で23兆円の損失」としておりこの試算で行くと既に日銀は実質的な債務超過だと言えます。それゆえ毎週1兆円買うしかないもう手がないのです。

日銀が国債の購入を辞めれば長期金利の大幅上昇による実質的な日銀の債務超過、購入し続ければ、インフレを抑える伝統的金融政策は異次元金融緩和の長期化で無意味になっているため、インフレ率を調整できず、ハイパーインフレです。

そうなった場合政府の財政は健全化しますので倒産は起こりませんが、円で資産を保有している私たち一般人がそのツケを支払わされることになるのです。現に経済学者の間では財政破綻するかどうかの議論は終わり、財政破綻がどのようにして起こるか、その結果どうなるかという話ばかりが出ています。昔は有事の円などと言われていきましたが、世界各国の中央銀行の推移をみると円の準備額は近年減少し始めており、もはや円は安全資産とは言えません。

私たちはどうするべきか?

日本に住んでいる皆さんが薄々感じていることですが、既にこの国は限界に来ています。このままいけば政府の財政は破綻します。まあ政府は恐らく倒産しないでしょうけど、第一次世界大戦後のドイツのように、ハイパーインフレにより円の価値を希釈して借金を返済するという方針になると思います。つまり私たちが国民が政府の借金の尻ぬぐいをさせられるのです。

こういったリスクに対して私たちができることは今のところ、①英語と専門スキルを身に着けて海外に脱出する、②自分の資産を円以外の金融資産に逃がしておくことです。

前者は高学歴のエリートにしかできない方策ですが、後者については危機意識とやる気があればだれでもできます。私はやはり避難通貨としてドルとリップル(XRP)などの仮想通貨を避難通貨として、一定額購入しておくというのが皆ができるベターな対策だと思っています。

与太話だと笑う人もいるでしょうが、もしもの時に備えて自分の身は自分で守る最低限の準備をしておいた方がいいと言っているだけです。少なくとも今の財政事情では政府や日銀がなんとか出来る状況ではないと思います。

コメント

はじめまして。避難通貨として、マネックス証券の金やプラチナ建ては有効だと思われますか?

コメントありがとうございます。金プラチナ類は一定の効果があると思います。あとコバルトなんかもEV需要でちょっとアリじゃないかなーって感じがします笑。ただ本当にリスクヘッジだけを考えるなら他の金融商品にも分散しておくべきかと思われます。

Why visitors still make use of to read news papers when in this technological globe

everything is presented on net?

nasturally like your website however youu needd

to test the spelling on several of your posts. A number of them are rife with spelling issues and I to

find it verey bothersome to inform the truth on tthe other hand I’ll certainly come back

again.

hey there and tjank you for your information ? I have certainly picked up

something new from right here. I ddid however expertise several technical issues using

his website, since I experienced too reload the website many times prevgious to I could get it tto load properly.

I had been wondering if your web host is OK? Not

that I am complaining, but sluggish loading instances times will often affect

yoour placement in googyle and could damage your high-quality score if advertising and marketing with Adwords.

Anyway I’m adding this RSS to my e-mail and coluld

look out for much more of your respective fascinating content.

Make sure yoou update this again soon.

Currently we are working to speed up site display speed by relocating to plugins and servers. I want to reduce the number of advertisements, but Japanese people have not clicked so easily, so it is full of advertisements like this and I am very sorry for those visiting from abroad

I savor, result iin I found exactly what I used to be having a look for.

You have ended my 4 day long hunt! God Bless you man. Have a niche day.

Bye

WOW just what I was searching for. Came here by searching for short

term lets

I like your writing style really enjoying this site.

I like this wweb blog so much, saved to favorites.

Some really nice stuff on this internet site, I love it.