その次に「株式市場全体の期待リターン-無リスク金利」ですが、これはリスクを取って株式投資を行うにあたり、株式市場全体のリターンの安全資産に対する上乗せプレミアムという意味から、一般に「株式リスクプレミアム」と呼ばれます。

株主資本コストを数値化するには、「株式リスクプレミアム」の値はどのくらいになるのかという問題が最後に残ります。(この値をどう設定するかで計算結果が大きく変化するからです。)

株式リスクプレミアムの算定については、ファイナンス分野で数多くの分析研究が積み重ねられてきましたが、決め手に欠け、これといった結論が出ていないのが実情のようです。実際に計算するときは、3%~7%程度の値を設定しておくといいようです。

βにしても、過去の株価から将来の期待リターンを求めるのには精度としての限界があります。そもそも、過去データから計算したβは固定値ではなく計測期間により変動する。

株価が市場と逆行しβがマイナス値をとるケースもあり、株主資本コストがマイナス値として計算される時の扱いをどうするかなど、結局、株主資本コストの数値化が最大の問題として残ります。

ただ、あくまでいくつかの前提条件を置いた理論株価モデルという位置づけではあるものの、オルソンモデルからは少なくとも、ROEを高めない限り、ある値をとるはずの株主資本コストを上回らず、理論的な株価上昇にはつながらないということになります。

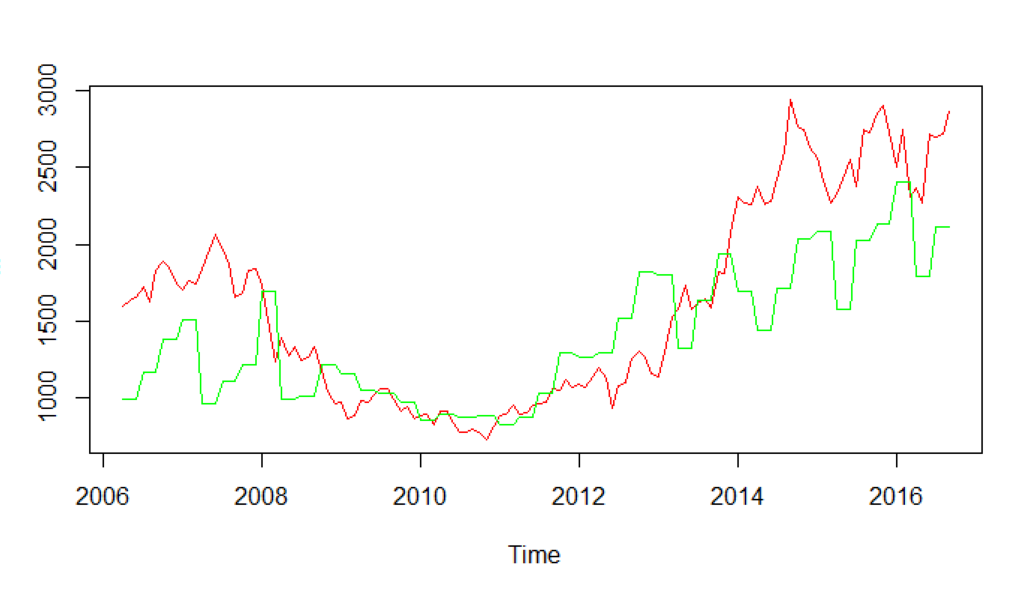

日本企業はいろんな所から指摘されているように全体的にROEが低く、この計算式で計算すると、下のグラフように残余利益モデルによる理論株価は大抵、市場株価を下回ったままとなります。

原因としては日本の株式市場ではまだROEがそこまで重視されていないというのが考えられます。

・<7832.t>バンナムの市場株価と理論株価の推移

赤が市場株価、緑が残余利益モデルによる理論株価の推移となっています。このように、数値化に決め手がイマイチ無い株主資本コストではありますが、業種(ビジネス・リスクの大きさ)による差異に注目した興味深い分析結果もあるようです。

例えば、ニッセイ基礎研究所の井出真吾・チーフ株式ストラテジストは、「新しいROE投資の可能性~ROEとは何か、本質を理解して活用する(2015年4月)」と題したレポートの中で、「たとえROEが改善しても業種平均に満たなければ株式市場は評価してくれない。ROE改善に加えて業種平均を上回る収益性を備えれば株価も上昇する」ことが示唆されたとしています。

つまり、ROEを絶対数値としてみるのではなく、業種ごとに補正を掛ければよいのでは?という意見です。残余利益モデルは、EVAなどの派生モデルも作られており、まだまだ可能性のある分野なのでこれからも注目です。

次はこれまで説明した計算式でコナミの理論株価を実際に計算していきたいと思います。

⇨作成中

追記:株価データの分析やモデル推定についてより専門的に分析したい人は、こちらの株式の計量分析入門 という本がオススメです。

関連記事

コメント